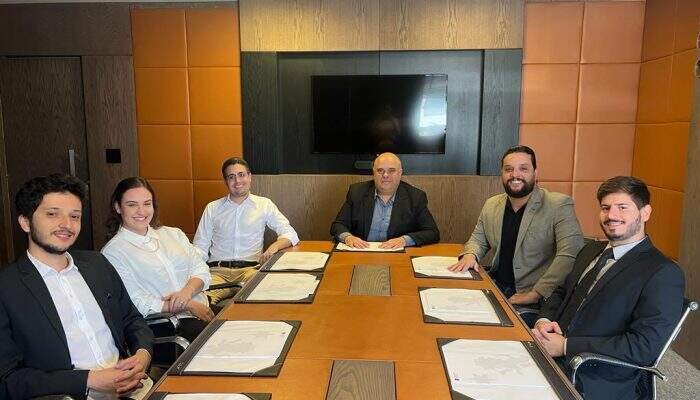

No dia 13/07, o Leitte, Gonçalves e Oliveira Jr. teve o prazer de receber grandes amigos, clientes e empresários mineiros no ato de inauguração de sua nova unidade na capital mineira.

A dedicação técnica e estratégica do time de profissionais da filial de Belo Horizonte será uma extensão das áreas do direito em que o escritório já atua e é reconhecido no Brasil e no exterior, tanto em âmbito contencioso judicial e administrativo, quanto preventivo e consultivo.

O reposicionamento do Leitte, Gonçalves e Oliveira Jr. no mercado belo-horizontino, buscou uma aproximação ainda maior com o universo corporativo da capital mineira, bem como com os projetos e assuntos relacionados a clientes e parceiros que o LGO já mantém há muitos anos no maior centro financeiro de nosso estado.

Os mesmos valores e missão de um projeto nascido há exatos 15 anos, hoje, são levados com a mesma responsabilidade, amor e dedicação a público maior.